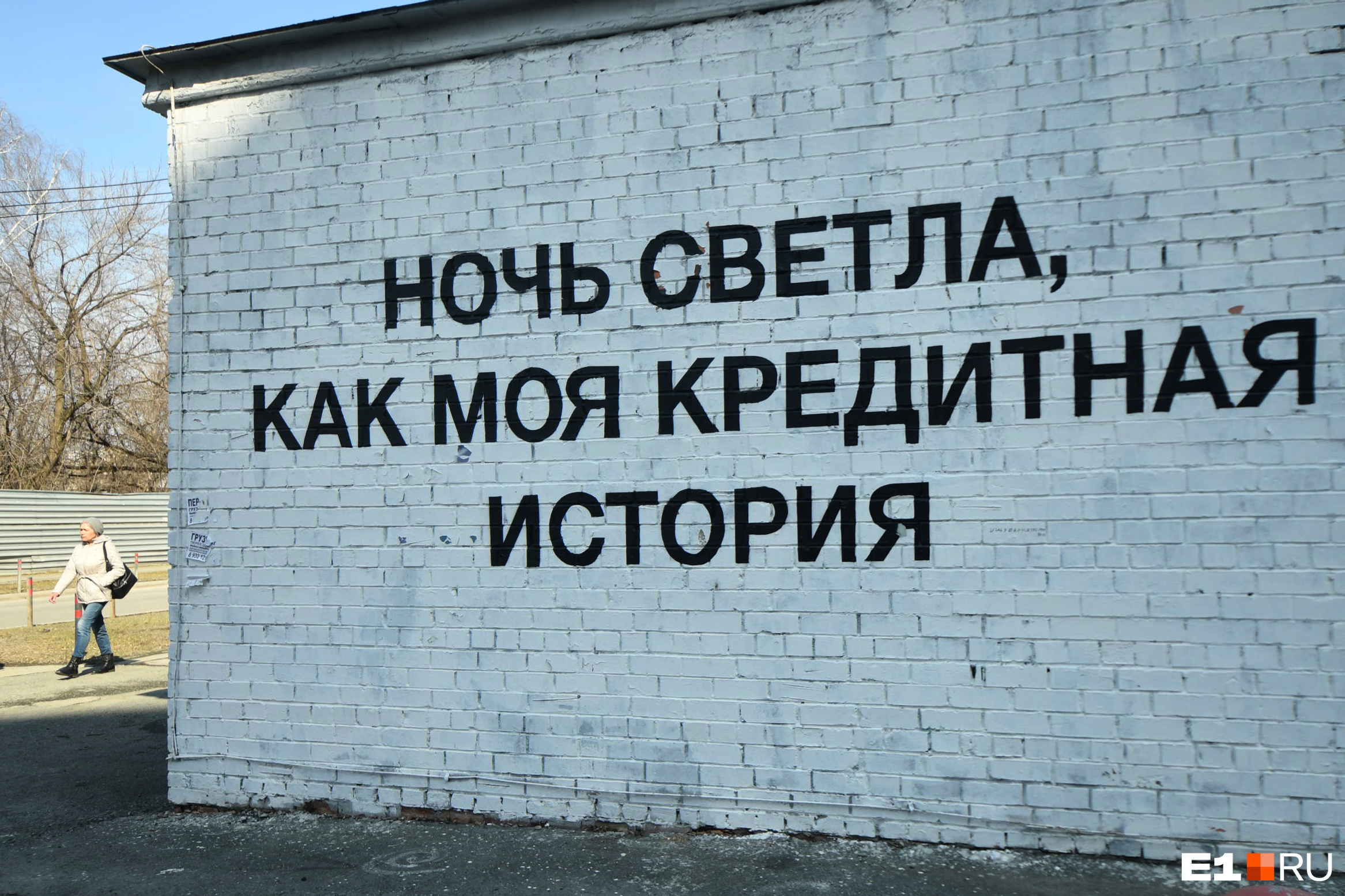

На некоторое время банки заняли выжидающую позицию и даже перестали выдавать ипотеку, но сейчас вернулись с новыми силами и ставками

Фото: Артем Устюжанин / E1.RU

Поделиться

Тем, кто сейчас отправляется на спецоперацию, государство предоставило кредитные каникулы. Они касаются всех видов займов, в том числе ипотеки. Но специалисты по недвижимости говорят, что такие отсрочки заемщикам невыгодны. Разбираемся, что будет с ипотекой мобилизованных и почему стоит продолжать платить по своим долгам?

На какие кредиты распространяются кредитные каникулы мобилизованным?

Оформить кредитные каникулы могут участники СВО на момент заключения контракта или на момент призыва по частичной мобилизации. Это не индульгенция, но возможность не платить по кредиту в течение определенного времени.

— Речь идет о том, что гражданин во время кредитных каникул не вносит никаких платежей по тем кредитам и займам, которые были оформлены им до начала его участия в специальной военной операции, — говорит первый заместитель министра труда и социальной защиты Российской Федерации Ольга Баталина. — Это касается всех кредитов — ипотечных, включая социальную и семейную ипотеку, потребительских, кредитов, которые были взяты индивидуальными предпринимателями на развитие бизнеса, собственно, любых, но не только кредитов, но и займов.

Почему кредитные каникулы невыгодны?

Есть в законе два любопытных момента. Во-первых, проценты продолжат начисляться — в размере 2/3 в случае с потребительскими кредитами, займами и кредитками и в размере 100%, если это ипотека.

— Проценты всё равно будут начисляться на период кредитных каникул. Насколько это интересно и выгодно? По-моему, выгодно продолжать платить, если есть такая возможность, — говорит специалист по недвижимости Анастасия Тюрина. — Потому что процент так и так начисляется, и в чем интересы и выгоды этого процесса — я не увидела. Если человек, находясь в зоне боевых действий, так же точно получает зарплату и он также может оплачивать свои кредитные обязательства, то ему будет выгодно гасить ипотеку.

Во-вторых, согласно закону, банк должен списать долг «в случае смерти военнослужащего, а также если он получит инвалидность I группы», и задолженность не обязаны будут выплачивать даже родственники такого участника СВО. Но каким образом будут «прощать» такие долги, ни в каких нормативах не прописано.

— На данный момент пока не ясно, кто покроет эти потери. На самом деле в документе не прописано, — говорит аналитик специализированного информационного портала о банках и банковских услугах «Банкинформсервис» Алексей Прокопьев. — Можно предположить, что государство будет компенсировать потери банку, но в опубликованной документации пока ничего об этом нет. Разбираясь в этом вопросе, я обратился за официальной документацией, рассмотрел законопроект, и там этот вопрос остается неясным. Аналогичных мер поддержки не было, но если что-то проецировать, то при любых мерах поддержки всё-таки государство компенсировало банкам любые потери, субсидировало. Можно предположить, что и в данном случае будет такое, вряд ли государство кинет банки. Но это только предположение. Документа, утверждающего это, пока нет.

— Мы надеемся, что здесь подключится страховое сообщество, хотя мы понимаем, что гибель во время боевых действий является форс-мажором, — говорит заместитель председателя Уральского банковского союза Евгений Болотин. — То есть понятно, что по ипотечным кредитам там жизнь заемщика застрахована. Но, опять же, с точки зрения страховых правил гибель во время боевых действий не является страховым случаем. Здесь я думаю, что надо страховому сообществу принять на себя определенные убытки. Не только банки должны расплачиваться, на мой взгляд. Будем надеяться, что таких случаев будет мало. Лучше, чтобы их вообще не было. Но если это будет достаточно большое количество, то, наверное, федеральный бюджет подключится к этой проблеме и каким-то образом будет оказывать помощь тем банкам, у которых таких случаев будет много.

Банки не стали дожидаться помощи свыше, нашли способ покрыть свои риски и подняли ставки по ипотеке.

Как банки подняли ставки по ипотеке?

После того как очередные кредитные каникулы появились только в формате проекта, банки заняли выжидающую позицию. Некоторые даже временно перестали выдавать ипотеку. Но ближе к подписанию закона и тем более после того как его опубликовали, крупные банки начали повышать ставки по ипотеке — и на новостройки, и на готовое жилье. Московский кредитный банк повысил ставки на 0,8–0,9 п.п., до 10,59% и 10,34% соответственно. «Уралсиб» увеличил ставки сразу на 1,5–2 п.п., и минимальные ставки здесь начинаются с 12,9%. На 0,5 п.п. повысил ставки «Альфа-Банк» — до 11,09%. Так же на 0,5 п.п. (до 10,4%) повысили ставки «Сбер» и «ВТБ».

Ставки по ипотеке в крупных банках России по данным на 11 октября 2022 года

Инфографика: Виталий Калистратов / Городские порталы

Поделиться

Почему дорожает ипотека?

— Понятно, что банки сейчас повышают ставки на фоне возросших рисков, которые связаны не с рынком жилья. Где граница этих изменений — никто сказать не может, — говорит начальник аналитического отдела Уральской палаты недвижимости Михаил Хорьков. — Когда-то, я надеюсь, всё вернется к домобилизационным условиям, мы все желаем, чтобы рынок жилья, рынок ипотеки развивался, исходя из прогнозируемых рыночных изменений. Чем раньше это случится, тем лучше для всех участников рынка. Но пока ситуация развивается таким образом, что рыночные факторы, конечно, присутствуют, ни каким-то образом корректируют ситуацию, но они часто не являются определяющими.

Что будет дальше с ипотечными ставками?

Браться за ипотечные прогнозы специалисты сейчас не берутся — ситуация может измениться в любой момент.

— Скорее всего поднятие ставок будет дальше, но я так думаю, что это будет медленное поднятие — на полпроцента, — считает Анастасия Тюрина. — Мое мнение такое: понемногу ставка будет подниматься, но не настолько, как это было в начале года. Там же вообще поднялось до 16%, до 17%. Правда, банки исхитрились, придумали депозиты под 22%, и люди на три месяца свои деньги туда положили, и некоторые до сих пор держат под высокий процент. Потом ставка стала снижаться и вернулась к годичной давности. Сейчас началась тенденция к поднятию ставки. Не знаю, чем это всё кончится. Но лично мое мнение — сильного поднятия не будет. Мне кажется, это будет 13–15%. Я надеюсь, во всяком случае.

Стоит ли сейчас покупать квартиру в ипотеку?

Ответ на этот вопрос, считают специалисты, каждый должен решить сам для себя, исходя из своих потребностей и возможностей. Если человеку нужно улучшить свои жилищные условия или разменяться и другого варианта нет, то не стоит бояться брать ипотеку, говорят эксперты. В дальнейшем можно сделать рефинансирование.

новость из сюжета

Подпишитесь на важные новости о спецоперации на Украине

— Если мы возьмем начало года, то мои клиенты брали под высокую ставку 16–17%, и буквально через два–три месяца сам же банк снижал им кредит и рефинансировал. Поэтому страшного здесь ничего нет. Скорее здесь важна ситуация самого человека, насколько необходимо разменять жилье, — говорит Анастасия Тюрина. — Если говорить про новостройки, насколько я знаю, сейчас уберут программу под 0,1%, которые были согласованы с банками. Сейчас, по-моему, Набиуллина сказала, что делать этого не стоит и останется только господдержка. С этой господдержкой пока ставка тоже держится на нормальном уровне, поэтому брать новостройку можно. Пока тенденций к тому, что будут какие-то заморозки, я не вижу. У меня по работе всё идет, всё покупается, продается, всё разменивается, покупают квартиры для своих детей как вложение, под сдачу. Жизнь продолжается.